A previdência privada ou previdência complementar é uma modalidade de investimento que permite que você construa seu patrimônio pensando no longo prazo, seja na aposentadoria, ou para atingir objetivos de pagar a faculdade para filhos, ou para obter vantagens fiscais interessantes que existe com essa aplicação, entre outros.

Existe uma diferença entre fundos previdenciários e planos previdenciários. Os fundos de previdência são semelhantes aos fundos de investimento convencionais. Os planos de previdência são os produtos que os investidores adquirem com as instituições financeiras, enquanto os fundos de previdência são os veículos de investimento em si. O gestor do fundo escolhe quais ativos comprar e vender (e quando). Os resultados dessas operações é que geram os ganhos ou perdas para o poupador, exatamente como em um fundo de investimentos comum.

O período em que o investidor está guardando recursos no fundo de previdência é chamado de acumulação, seguido pelo período de usufruto, fase em que o dinheiro será recebido de volta na forma de um benefício e poderá ser finalmente utilizado. Os fundos de previdência são oferecidos pelas instituições financeiras, que se comprometem ao final do período de acumulação a pagar ao investidor uma renda por toda a vida (ou por determinado período). Há um compromisso da seguradora com o investidor.

Previdência Fechada e Aberta

As Entidades Previdência Complementar têm por objetivo principal instituir e executar planos de benefícios de caráter previdenciário. Essas entidades são classificadas em Abertas e Fechadas:

– As Entidades Fechadas de Previdência Complementar (EFPC), conhecidas como Fundos de Pensão, são constituídas na forma de sociedade civil ou fundação sem fins lucrativos, objetivam a concessão de benefício previdenciário e são aquelas acessíveis, na forma regulamentada pela PREVIC.

– Os planos de Entidades Abertas de Previdência Complementar (EAPC) são estruturados com finalidade de conceder benefícios a pessoas físicas, vinculadas ou não a uma pessoa jurídica, que preencham as condições estabelecidas para participação no plano e é regulamentado pela SUSEP.

PGBL e VGBL

Há dois tipos de planos de previdência privada comercializados pelas seguradoras: PGBL e VGBL.

O PGBL (Plano Gerador de Benefício Livre): é um plano de previdência complementar que é mais indicado para pessoas que fazem a declaração completa do Imposto de Renda (IR) e contribui para o INSS, pois essa modalidade possui um benefício fiscal onde as aplicações são dedutíveis da base de cálculo do IR do participante até o limite de 12% da sua renda bruta anual tributável. Essa dedução irá reduzir o imposto a ser pago ou aumentar o valor a restituir.

O impacto real dessa estratégia é semelhante à dedução de despesas médicas ou educacionais na declaração de imposto de renda, já que o investidor poderá pagar um valor menor de imposto a cada ano. Se o investidor utilizar essa economia para aplicar ainda mais no plano de previdência, é provável que ele acumule um valor maior ao longo da vida.

Em contrapartida, se em algum momento você realizar um resgate do seu plano, o IR do investimento incidirá sobre o valor total resgatado.

O VGBL (Vida Gerador de Benefício Livre): é um plano que não inclui o benefício fiscal, como o PGBL. É ideal para pessoas que declaram o Imposto de Renda (IR) no modelo simplificado ou já chegaram no limite dos 12% de contribuição dedutível do plano PGBL e desejam aplicar ainda mais.

Uma vantagem do VGBL é que, no resgate, o Imposto de Renda que se incide, é aplicado apenas sobre os rendimentos, e não sobre o total das contribuições, como no PGBL.

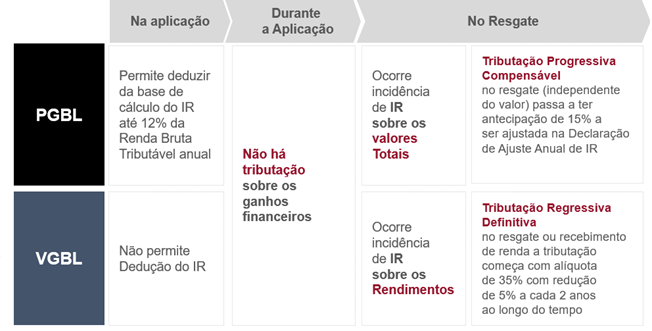

Veja na tabela abaixo as principais diferenças:

Características Específicas do PGBL:

Proporciona diferimento fiscal, ou seja, permite o abatimento das contribuições realizadas na apuração da base de cálculo do imposto de renda até o limite de 12% da renda brutal tributável.

A tributação nos resgates ou recebimento de renda ocorre sobre o valor total.

Características Específicas do VGBL:

Não proporciona diferimento fiscal, ou seja, não permite o abatimento das contribuições realizadas na apuração da base de cálculo do imposto de renda até o limite de 12% da renda bruta tributável.

Tributação nos resgates ou recebimento de renda ocorre sobre os rendimentos, somente no evento de resgate ou renda.

Características comuns ao PGBL e ao VGBL:

– É oferecido pelas Entidades Abertas de Previdência Complementar (EAPC);

– Estruturado na modalidade de contribuição variável;

– Não tem garantia de remuneração mínima e de atualização de valores;

– Recursos são investidos em um FIE – Fundo de Investimento;

– Cotização diária com base no FIE em que estão aplicados os respectivos recursos

– Carteira de investimentos estruturada sob as modalidades Soberano, Renda Fixa ou Composto, conforme classificação SUSEP;

– Únicos quotistas são, direta ou indiretamente, sociedades seguradoras e entidades abertas de previdência complementar;

– Não cobra IOF ou imposto de renda sobre rendimentos conforme regras do come-cotas;

– Pode compor a estrutura de planos individuais ou coletivos;

– Possibilita contratação de benefício que poderá ser recebido sob a forma de pagamento único ou renda, respeitando a estrutura técnica do respectivo plano e os dados atualizados da proposta de inscrição;

– Na fase de benefícios poderá ter reversão de resultados financeiros ou excedentes financeiros

– Prazos:

- Carência inicial para resgate de 60 dias a 60 meses, conforme regra estabelecida na aprovação do produto junto à SUSEP;

- Intervalo mínimo entre resgate de 60 dias e 6 meses, conforme regra estabelecida na aprovação do produto junto à SUSEP

- Carência inicial para portabilidade de 60 dias quando efetuada para outra Entidade de Previdência;

- Carência para portabilidade de até 60 dias quando efetuada dentro da mesma Entidade de Previdência.

Como funcionam os fundos de previdência

Se você tem interesse em poupar para a aposentadoria através de uma aplicação específica para essa finalidade, é importante que você leia com atenção as próximas seções deste artigo, que irão detalhar como esses planos funcionam.

Composição da carteira

Os fundos de previdência possuem diferentes carteiras, assim como acontece nos fundos de investimentos, pois cada investidor possui um perfil e objetivos específicos. Por essa razão, os gestores procuram oferecer opções variadas para atender a todos. Para facilitar a compreensão dos investidores, a Anbima classifica os 23 tipos de fundos de previdência existentes em 4 categorias, com base na composição da carteira e na estratégia adotada por eles.

Também é preciso lembrar que você não precisa escolher apenas um fundo por cada plano de previdência, existem instituições que permitem que você, investidor, consiga utilizar uma estrutura de multi-fundos, ou seja, você pode, distribuir seus valores aportados de forma diversificada entre algumas classes, na proporção que você definir.

Rendimento

O rendimento dos fundos de previdência é influenciado pela estratégia adotada pelo seu gestor, podendo variar de acordo com o nível de risco assumido e com os papéis incluídos na carteira. Investimentos de renda variável, que apresentam um risco maior, podem oferecer resultados atrativos no longo prazo, mas isso depende das escolhas do gestor.

Uma das vantagens dos fundos de previdência é justamente o longo prazo, pois esses investimentos são pensados para resgates em um prazo de dez, 20 ou até mesmo 30 anos. Com isso, a volatilidade momentânea de algumas aplicações pode ser diluída ao longo do tempo, o que pode ser uma opção interessante para aqueles que desejam planejar sua aposentadoria.

Custos

O investimento em previdência privada tem dois custos principais. O primeiro é a taxa de carregamento, que é descontada das contribuições realizadas pelo investidor durante o período de acumulação e remunera a gestão e distribuição dos planos de previdência. Algumas instituições não cobram essa taxa ou fazem uma distinção por valor, enquanto outras optam por cobrá-la no momento do resgate. É importante buscar informações para escolher a opção mais adequada.

O segundo custo é a taxa de administração, cobrada pela instituição responsável pela gestão dos fundos em que o dinheiro é aplicado, assim como ocorre em outros tipos de fundos de investimentos. É essencial avaliar a taxa de administração para entender quanto será descontado do rendimento do investimento e comparar com outras opções disponíveis no mercado.

Tributação

O investidor de um plano de previdência precisa pagar Imposto de Renda no momento do resgate, independentemente de optar por sacar todo o valor de uma vez ou receber um benefício mensal de forma vitalícia. Existem dois regimes diferentes de tributação, e é preciso escolher um deles no momento da contratação do plano.

O primeiro regime é a tabela progressiva, que segue as mesmas regras aplicadas aos salários. É uma lista de alíquotas que aumenta de acordo com o valor recebido. Assim, se o investidor escolher receber uma renda mensal de R$ 1.000, pagará uma alíquota menor do que se optar por uma renda de R$ 5.000. As alíquotas variam de zero a 27,5% e são definidas com base na renda total do investidor, incluindo outras fontes de renda.

Já o segundo regime é a tabela regressiva, que tem como objetivo incentivar as aplicações a serem mantidas no longo prazo. A tributação diminui à medida que o tempo de investimento aumenta. Embora a alíquota possa chegar a apenas 10%, é importante avaliar cuidadosamente antes de optar por esse regime, pois a alíquota pode acabar sendo mais alta do que na tabela progressiva se o dinheiro precisar ser resgatado cedo. Além disso, a definição da alíquota ocorre aporte por aporte, podendo incidir uma tributação mais pesada sobre os aportes mais recentes.

Confira abaixo as alíquotas da tabela regressiva, que variam de acordo com o período decorrido do aporte:

até 2 anos (35%),

de 2 a 4 anos (30%),

de 4 a 6 anos (25%),

de 6 a 8 anos (20%),

de 8 a 10 anos (15%)

e mais de 10 anos (10%).

Aplicações mensais ou depósitos extras

Existem diversas maneiras de programar as contribuições na previdência privada, variando de acordo com o plano escolhido. Há opções que permitem começar do zero e com poucos recursos. A maioria dos planos oferece a possibilidade de aplicações mensais, com valores acessíveis, geralmente a partir de R$ 25 por mês, e é possível fazer aportes esporádicos maiores. No entanto, alguns planos não exigem contribuições todos os meses, permitindo apenas aportes grandes no início ou aportes esporádicos.

Fazer contribuições mensais pode ter a vantagem de exigir menos esforço para guardar um valor pequeno, além de estimular o investidor a organizar as contas de maneira regular, o que pode ser benéfico para sua vida financeira. O importante é avaliar as opções de cada plano e escolher a estratégia que mais se adequa às suas necessidades e possibilidades financeiras. Busque informações e orientações com o seu planejador financeiro para tomar a melhor decisão.

Modalidades de saque e resgate antecipado

Existem três maneiras principais de receber os recursos guardados na previdência privada. O investidor pode escolher sacar todo o valor guardado de uma só vez, receber uma pensão mensal, de valor fixo, com data para começar e acabar ou receber um valor vitalício.

Ao contratar o plano, o investidor faz uma primeira escolha, mas tem a possibilidade de alterá-la antes do fim do período de acumulação. No entanto, é preciso verificar alguns aspectos que variam bastante de plano para plano.

No caso da renda vitalícia, é preciso verificar o que o plano propõe para o saldo acumulado caso o investidor venha a falecer prematuramente. Além disso, alguns planos permitem fazer um resgate maior e transformar em renda apenas o que sobrar na conta.

Outro detalhe a ser considerado é que existe a possibilidade de o investidor resgatar o dinheiro antes do fim do período de contribuição. No entanto, a regulação prevê algumas regras para isso. O saque total dos recursos, por exemplo, só pode ser feito depois de cumprido um prazo de carência de no mínimo 60 dias. Já saques parciais precisam respeitar um intervalo de 60 dias a 6 meses.

É importante lembrar que há também uma carência para solicitar a portabilidade do plano, que deve ser de no mínimo 60 dias. Portanto, antes de contratar um plano de previdência privada, é fundamental entender todas as condições de resgate e escolher a forma de recebimento que melhor atenda às suas necessidades.

Vantagens e desvantagens da previdência privada

Poupar para a aposentadoria por meio de planos de previdência privada pode ser uma excelente opção para quem tem dificuldades em fazer um planejamento a longo prazo sozinho. Esses planos são uma ferramenta completa que ajuda você, investidor, a entender quanto deve poupar e receber no futuro, o que pode ser um cálculo complexo para investidores com pouca experiência. No entanto, as taxas de administração e de carregamento podem ser elevadas e acabar consumindo uma parte significativa dos ganhos.

Apesar disso, os planos de previdência privada também apresentam vantagens, como benefícios tributários, que podem fazer uma grande diferença se o investidor for disciplinado e reaplicar os valores restituídos. A tabela regressiva do Imposto de Renda (IR) pago no momento do resgate também é um ponto positivo, já que a alíquota de 10% para aplicações que superam dez anos de prazo é a mais baixa entre os investimentos que não são isentos de tributação. Além disso, a portabilidade permite que o investidor migre os recursos para outro plano, sem ter que resgatá-los, nem pagar IR ou outros custos, o que pode ser uma alternativa quando as taxas cobradas no plano antigo são muito altas ou a rentabilidade deixa a desejar.

Em suma, os planos de previdência privada são boa uma opção que deve ser considerada, mas como existem centenas de opções no mercado, é importante pesquisar bem as opções disponíveis, avaliar as taxas cobradas e entender as regras antes de investir. Dessa forma, ter um planejador financeiro ao seu lado é fundamental para ter a tranquilidade de estar fazendo uma boa escolha para garantir uma aposentadoria confortável.

Como escolher o melhor Plano de Previdência

Agora que você já aprendeu sobre o funcionamento dos fundos de previdência, é hora de descobrir como escolher o mais adequado para você.

Ao estudar as opções disponíveis, é importante levar em consideração alguns aspectos relevantes, tais como:

Estratégia do fundo

Antes de investir em um plano de previdência, é crucial compreender a estratégia adotada pelos fundos. É preciso verificar se a alocação de recursos está alinhada com seu perfil de investidor e objetivos financeiros.

Por exemplo, se você não tem interesse em investir em moedas estrangeiras ou papéis de renda fixa emitidos por empresas, é fundamental buscar essas informações nos documentos relacionados ao fundo, como o regulamento.

Gestão do fundo

Além disso, é importante avaliar o histórico e a reputação do gestor dos fundos de previdência. Verificar o desempenho passado das carteiras também é uma boa prática, apesar de não garantir o retorno futuro.

Essa análise permite identificar como a carteira se comporta em períodos de mercado distintos. Por isso, é possível buscar essas informações junto às instituições financeiras responsáveis pela gestão e administração dos planos e dos fundos de previdência.

Risco

Os planos de previdência podem ser uma ferramenta para testar a tolerância ao risco. Como são recursos que permanecerão aplicados por um longo período, uma eventual perda em algum momento tende a se diluir e ser recuperada até o momento do resgate.

Porém, é importante avaliar seu apetite por risco antes de tomar uma decisão. É preciso considerar seu patamar de conhecimento sobre os fundos de previdência que estiver avaliando e seu possível comportamento diante da volatilidade dos investimentos.

Além disso, é essencial ter em mente que é possível trocar o fundo em que os recursos do plano estão aplicados, na mesma instituição, com facilidade. Isso pode ser útil para quem eventualmente se arrepender de uma escolha algum tempo depois ou para os investidores que estão chegando perto da idade da aposentadoria – para quem a recomendação mais usual é aumentar a exposição a investimentos conservadores.