Caro leitor e investidor, tudo bem?

O período para fazer sua Declaração Anual de Ajuste do Imposto de Renda iniciou. Este ano vai de 15/03 e vai até 31/05.

Quais investimentos devem ser declarados no Imposto de Renda?

No IRPF 2024, você deve declarar todos os investimentos que estavam em sua carteira até o dia 31/12/2023. Portanto devem ser informados os investimentos em:

- Tesouro Direto;

- CDB;

- LCI;

- LCA;

- CRI;

- CRA;

- Poupança (apenas valores acima de R$ 140);

- Previdência Privada;

- Debêntures;

- Fundos de Investimento;

- Ações;

- Fundos imobiliários e derivativos;

- Criptomoedas;

- entre outros.

OBS. É de responsabilidade de cada investidor pegar os informes de rendimento / nota de negociação nas corretoras ou administradoras. Essa responsabilidade é do investidor e não do seu assessor ou consultor de investimentos.

Como declarar investimentos isentos de imposto de renda?

Quem investe em Renda Fixa precisa declarar o Imposto de Renda, mas alguns investimentos possuem isenção, como LCI, LCA, CRI, CRA e Poupança. Para declarar estes ativos, basta:

- Acessar a ficha Bens e Direitos;

- Selecione o Grupo 04 – Aplicações e Investimentos;

- Na sequência, clique no Código 03 – Títulos isentos de tributação;

- Informe o país de origem e CNPJ da corretora;

- Em Discriminação, informe data de vencimento, taxas e informações do emissor;

- Por fim, informe o saldo das aplicações em 31/12/2023.

Importante: Não é possível lançar todos os informes juntos, por isso, será preciso repetir o mesmo processo para cada ativo. O mesmo acontece se você tiver o mesmo tipo de título, mas com emissões diferentes.

Como declarar investimentos de renda fixa que não são isentos?

No caso de investimentos em Renda Fixa, como: Tesouro Direto, Letras de Câmbio, CDBs e Debêntures, o imposto é recolhido na hora do resgate da aplicação, seguindo a Tabela Regressiva do IR. A instituição emissora do título é responsável por fazer o repasse do imposto para a Receita Federal, portanto, não é preciso se preocupar com essa parte. Para declarar as aplicações de Renda Fixa, siga os seguintes passos.

- Acesse a ficha de Bens e direitos e clique em Novo;

- Selecione Grupo 04 – Aplicações e Investimentos;

- Na sequência, selecione o Código 02 – Títulos públicos e privados sujeitos à tributação;

- Informe o país de origem e CNPJ da corretora;

- Em Discriminação, informe data de vencimento, taxas e informações do emissor;

- Por fim, informe o saldo das aplicações em 31/12/2023.

Para cada investimento, você deverá preencher o saldo da aplicação em 31/12/2022 e 31/12/2023, e as informações sobre o banco ou corretora responsável pelo título. Esses dados estarão disponíveis no Informe de Rendimentos, documento enviado pela corretora aos investidores.

Como declarar ETFs?

ETF é a abreviação de Exchange Traded Fund, que em tradução livre significa fundo de índice. Em termos práticos é um tipo de fundo de investimentos em que várias pessoas adquirem cotas para investirem juntas em um determinado grupo de ações que estão ligadas a algum índice principal.

- Vá até a opção “Bens e direitos” e clique em novo

- Selecione o grupo ““07 -Fundos”.

- Em seguida, busque por “09 – Demais Fundos de Índice de Mercado (ETFs)”.

- Informe o CNPJ da instituição ou corretora responsável pelo ETF;

- Agora é hora de informar as cotas de cada papel adquirido, sempre seguindo a sequência: “ETF – Nome do ETF – Quantidade de cotas”;

- No campo situação, informe o valor dos ETFs que você possuía no último dia dos últimos dois anos. Obviamente, se você não teve esse tipo de investimento no ano retrasado, basta deixar em branco. Mas não se esqueça de que possíveis gastos com corretagem também entram na conta. Assim, se você comprou 2 cotas por R$ 20,00 e pagou R$ 2,00 de corretagem, o valor a ser declarado neste campo será de R$ 42,00.

Se realizou alguma venda

Atenção se fez alguma venda com lucro, todo ganho de capital em ETFs precisam ser apurados para pagamento de imposto sobre o valor do ganho de capital.

De maneira simples, se o preço médio da venda for maior que o preço médio da compra, então você obteve lucro.

Nesse caso, qualquer que seja o lucro, você deve emitir uma Darf [neste link], com o código número 6015, de 15% do lucro e pagar até o mês subsequente.

Como declarar ações no imposto de renda?

Para declarar ações no Imposto de Renda, siga as etapas:

- Vá até a ficha Bens e Direitos;

- Selecione o Grupo 03 – Participações Societárias;

- Na sequência, selecione o Código 01 – Ações (inclusive as listadas em bolsa);

- Informe as ações que você tinha na carteira, entre 31/12/2022 e 31/12/2023;

- No campo Discriminação, informe os dados solicitados como quantidade de ações, CNPJ da empresa e corretora da compra;

- Em Situação informe o valor de aquisição das ações, independentemente da data da compra. Não se preocupe, todas essas informações estarão em suas notas de corretagem.

Se realizou alguma venda

Atenção se fez alguma venda, acima de R$20.000,00 (no acumulado do mês) com lucro, o ganho de capital precisa ser apurado para pagamento de imposto sobre o valor do ganho de capital (importante ressaltar que os dividendos recebidos são isentos de impostos para pessoa física).

De maneira simples, se o preço médio da venda for maior que o preço médio da compra, então você obteve lucro.

Nesse caso, qualquer que seja o lucro, você deve emitir uma Darf [neste link], com o código número 6015, de 15% do lucro e pagar até o mês subsequente.

Como declarar fundos imobiliários no imposto de renda?

- Na ficha “Bens e Direitos”, selecione o grupo “07 – Fundos” e

- depois o código “03 – Fundos Imobiliários (FIIs)” e informe o valor aplicado.

- No campo “Discriminação”, informe a instituição financeira administradora do fundo, CNPJ do fundo e quantidade de cotas, além do titular.

- Informe também se o FII é negociado em Bolsa. Se for, adicione o código do ativo ou o ticker, como ABCP11, por exemplo.

- Em “Situação em 31/12/2022”, informe o valor constante da Declaração de Ajuste Anual do ano anterior.

- Em “Situação em 31/12/2023”, informe os valores correspondentes às cotas de fundos de investimento que constituíam seu patrimônio nessa data.

Se realizou alguma venda

Atenção se fez alguma venda com lucro, todo ganho de capital em FII´s precisam ser apurados para pagamento de imposto sobre o valor do ganho de capital (importante ressaltar que os proventos/aluguéis recebidos são isentos de impostos para pessoa física).

De maneira simples, se o preço médio da venda for maior que o preço médio da compra, então você obteve lucro.

Nesse caso, qualquer que seja o lucro, você deve emitir uma Darf [neste link], com o código número 6015, de 20% do lucro e pagar até o mês subsequente.

Como declarar dividendos no Imposto de Renda?

Dica importante: O valor líquido dos dividendos e rendimentos que constam no informe de rendimentos de 2023, mas que foram pagos posteriormente em 2024 precisam ser informados na declaração de bens deste ano.

Embora os dividendos sejam isentos de tributação, o contribuinte precisa informar à Receita os proventos das empresas que investe.

No final deste artigo, possui um link para uma planilha de como tirar os informes de rendimentos dos principais administradores.

Para declarar dividendos de ações no Imposto de Renda:

- Na ficha “Rendimentos Isentos e Não Tributáveis”, no campo “09 – Lucros e dividendos recebidos”.

- Depois o contribuinte deve clicar em “novo” e informar se é o titular ou dependente, o CNPJ e a razão social da Companhia que pagou os dividendos (fonte pagadora), assim como o valor recebido.

Repetir o processo para cada ação que tenha na carteira.

Juros sobre capital próprio (JCP)

Os juros sobre capital próprio (JCP) são uma outra maneira que as empresas têm de remunerar os seus acionistas. A diferença para o dividendo é que o JCP é tributado em 15% pela Receita Federal na data do depósito.

Os rendimentos obtidos de juros sobre o capital próprio são rendimentos com tributação exclusiva na fonte e tais rendimentos possuem ficha própria na declaração de ajuste.

Para declarar JCP no imposto de renda:

- Os valores devem ser informados no campo “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”, na opção “10 – Juros sobre capital próprio”.

- Para cada ação que o investidor recebeu JCP, deverá informar o titular, nome da fonte pagadora, seu CNPJ e o valor.

Repetir o processo para cada ação que tenha na carteira.

Rendimentos de FIIs

Os rendimentos distribuídos pelos fundos imobiliários (FIIs) serão isentos somente nos casos em que o FII possua, no mínimo, 50 cotistas, desde que a pessoa física titular das quotas, participante do fundo, não tenha 10% ou mais da totalidade das quotas emitidas pelo fundo ou cujas quotas lhe deem o direito ao recebimento superior a 10% do total de rendimentos auferidos pelo mesmo.

Portanto, os rendimentos obtidos em fundos imobiliários:

- Devem ser lançados na ficha “Rendimentos Isentos e Não Tributáveis”, com o código 26 – Outros.

- Indique o CNPJ do administrador do fundo, conforme exibido no informe de rendimentos enviado.

Vale lembrar que esse passo a passo não vale se o investidor auferir lucro com a venda de cotas. Neste caso, há incidência de 20% de imposto e é preciso pagar o DARF.

Como calcular o preço médio

Além dos informes normais a recolher junto as instituições financeiras (bancos e corretoras nas quais possui conta corrente e/ou de investimentos), cabe aqui ressaltar a importância de contabilizar corretamente a compra dos ativos de renda variável negociados em ambiente de bolsa, como ações e os Fundos Imobiliários (FII´s) que foram negociados ao longo do ano anterior.

De acordo com o código tributário nacional, os bancos e corretoras de valores não tem obrigação de fazer a demonstração destes tipos de ativos (comprados diretamente no mercado) em seus demonstrativos e realizar essa contabilização é de responsabilidade do investidor.

Em resumo, é fundamental extrair de cada nota de negociação emitida pelos bancos e corretoras qual foi a quantidade de cada ativo comprado naquele dia específico e a qual preço, de tal maneira que se o mesmo ativo foi comprado novamente em outra data, esta nova compra altera a quantidade e o preço médio a ser lançado na sua declaração de ajuste.

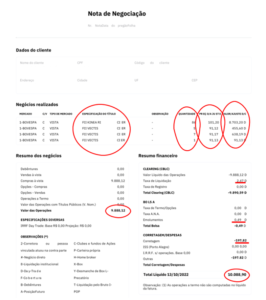

Segue um exemplo de Nota de negociação:

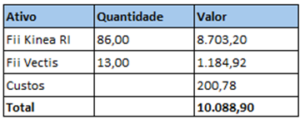

Baseado nesse exemplo, vamos calcular o preço médio:

Primeiro passo: consolidar os valores

Segundo passo: Fazer a média ponderada dos custos

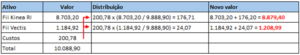

Como ficaria a declaração nesse exemplo:

86 cotas do Fii Kinea RI adquiridas ao custo total de R$8.879,40.

13 cotas do Fii Vectis adquiridas ao custo total de R$1.208,99.

Atenção em eventos extraordinários

Eventos especiais podem alterar o preço médio ou o número de cotas (ou ações).

Exemplos: Desdobramentos, Agrupamentos, liquidações, incorporações, bonificações. (Não vamos entrar em grandes detalhes de cada evento deste pois o artigo ficaria muito extenso).

Dica: a forma mais fácil de descobrir se houve algum evento dos listados acima é observar se a quantidade de ações ou FIIs foi alterada de forma significativa.

Exemplo: No fim de 2021 declarei possuir 100 ações da empresa XPTO a um preço médio de R$50,00 e não realizei compras ao longo do ano. Observo na conta da corretora que agora possuo 1000 ações da empresa XPTO (a um preço médio de R$ 5,00). Isso indica que possivelmente houve um desdobramento (split) que é um evento que aumenta a quantidade dos ativos e divide o valor delas da mesma maneira, de forma que não haja aumento nem redução do patrimônio investido. Porém o preço médio é alterado nessa situação e precisa ser corrigido na declaração do Imposto de renda.

É preciso pesquisar individualmente o histórico de cada ativo.

Alternativa 2: Caso você não queira ter esse trabalho, sugerimos procurar seu contador de confiança, que é o profissional habilitado para fazer o imposto de renda profissionalmente. Você deverá repassar todas as notas de corretagem, planilhas e demais documentos que tenha acesso, de maneira que ele tenha os dados para cálculo e preenchimento corretos da sua declaração.

Não tem um contador? Indicamos este https://www.transformeoleaoemgatinho.com.br/leao-2024-k1

Alternativa 3: Caso não tenha ou não queira delegar a um contador segue a sugestão de utilizar alguma ferramenta de automatização de cálculo de impostos para renda variável, como por exemplo a plataforma MyCapital.

Segue o link para cadastro se for de seu interesse: https://www.mycapital.com.br/site/home

Planilha com detalhes para tirar os informes de rendimento:

https://1drv.ms/x/s!AnSYRyaRv9pGh8BeEWtxudwObtMTEw?e=YEN0F0