Uma das etapas do processo de investir é o rebalanceamento da carteira. Esse passo vem logo após o desenho da carteira, onde muitos acham que é o bastante para o sucesso. Após o entendimento das necessidades de liquidez, do perfil do investidor e o desenho do “Asset Allocation”, precisamos periodicamente redesenhar a carteira para retornar aos “percentuais alvo” projetados no desenho inicial da carteira. Porém, esse processo de fato gera algum retorno extra ao longo do tempo? É o que veremos a seguir.

Asset Allocation

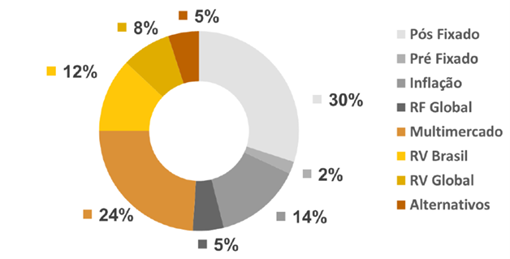

As políticas de investimentos são oferecidas com base em metas, riscos e prazos, para auxiliar na alocação ideal. Essas políticas, como “Conservador”, “Moderado” e “Arrojado”, entre outras, levam em conta seu nível de conhecimento e objetivos. Um desequilíbrio na alocação ideal e o seu perfil de risco pode expô-lo a riscos desnecessários ou limitar seu potencial de crescimento.

Essa alocação, conhecida como asset allocation, é a divisão dos seus investimentos em diferentes classes de ativos, como renda fixa, renda variável e multimercados, levando em consideração o prazo, suas metas de retorno e níveis de risco.

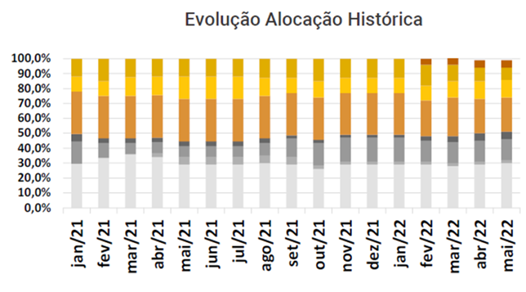

O rebalanceamento é essencial para evitar desvios na alocação original. À medida que diferentes classes de ativos variam em seus retornos, a carteira pode se desequilibrar, impactando os resultados. A construção de uma carteira diversificada visa obter retornos equilibrados, protegendo-a contra riscos específicos.

À medida que os mercados se movem e as classes de ativos apresentam performances distintas, o equilíbrio original da carteira pode ser prejudicado. O rebalanceamento é a ferramenta que traz essa harmonia de volta.

Os investidores muitas vezes reagem exageradamente às oscilações do mercado. Essa reação pode levar a decisões apressadas e prejudiciais para a carteira.

Quando Rebalancear

Mas qual é o momento certo para o rebalanceamento? A resposta não é fixa, pois depende de vários fatores. Da mesma forma que não existe uma dieta única para todos, não há um prazo único de rebalanceamento. Tentar prever o “melhor momento” para rebalancear, conhecido como “market timing”, pode ser arriscado e prejudicial.

A sabedoria do rebalanceamento também nos lembra que, assim como a vida está em constante mudança, nossos objetivos financeiros e situações pessoais podem evoluir. Um novo empreendimento, uma promoção no trabalho ou mudanças na economia podem influenciar nossas decisões de investimento. Portanto, além do rebalanceamento, é importante fazer uma reavaliação estratégica periódica de sua alocação, garantindo que ela permaneça alinhada às suas metas.

No entanto, o rebalanceamento não é apenas sobre a frequência. Custos e liquidez dos ativos também são fundamentais. Rebalancear com muita frequência pode gerar custos e tributos, afetando os retornos. Além disso, a liquidez dos ativos deve ser considerada ao fazer mudanças na carteira.

No exemplo a seguir, trouxemos um exemplo de um rebalanceamento realizado em um prazo anual: Todo final de Dezembro os percentuais da carteira são nivelados a ponto de iniciarem o mês de Janeiro exatamente iguais à alocação alvo.

Neste exemplo, utilizamos 4 classes de ativos distintas e alocamos exatamente o mesmo percentual entre elas:

– 25%: CDI (Renda Fixa Pós-Fixada Brasil)

– 25%: IMA-B (Renda Fixa Inflação Brasil)

– 25%: Ibovespa (Bolsa Brasil)

– 25%: S&P (Bolsa EUA)

O estudo foi iniciado no ano de 2012 e considerou os valores reais de oscilações dos ativos no período. Isso significa dizer que, de Jan/12 a Dez/12 cada ativo valorizou ou desvalorizou de tal forma que ao final do ano a “pizza” já não estava mais aderente à alocação-alvo de 25% em cada. Logo, se ao final do ano de 2012 o CDI estivesse em 24% da pizza, ele deveria retornar ao valor de 25%. Como? Resgatando aquele investimento que estivesse com 26%, por exemplo, o IMA-B. No início de 2013, portanto, todos deveriam novamente iniciar com 25%.

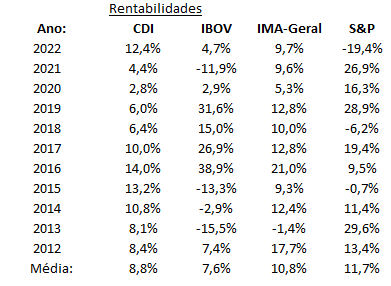

As rentabilidades anuais dos ativos foram:

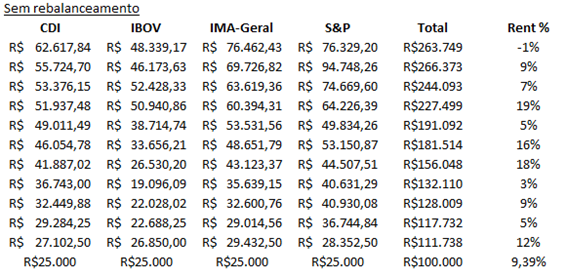

Resultando em uma carteira estática (sem rebalanceamento) de 9,39% de média de retorno anual:

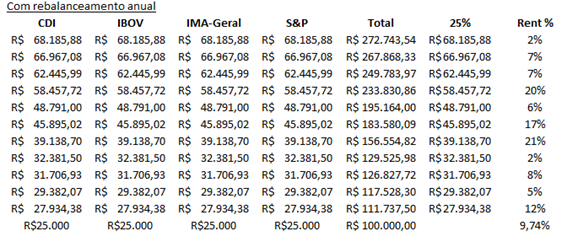

Ao considerarmos o rebalanceamento anual simples (retorno a alocação alvo de 25% em cada), temos um retorno anual médio de 9,74%:

O rebalanceamento anual gerou um alfa de 0,35% ao ano! Isoladamente parece um número pequeno, porém considerando aportes anuais e um prazo maior, a diferença pode passar dos milhões.

Aliado ao rebalanceamento anual, temos também as movimentações pontuais quando a carteira em si foge muito do desvio padrão aceitável de variação. No exemplo a seguir traremos o momento crucial de Março de 2020, no auge da pandemia: A carteira caiu 10,4% naquele mês, indicando uma possível oportunidade de rebalanceamento na Renda Variável. Esse movimento exige muita cautela e expertise, de preferência de um profissional. Quando bem feito, pode gerar grandes ganhos.

Em muitos casos, investidores mais conservadores temem uma queda da bolsa e vendem em um momento errado, causando prejuízos permanentes à carteira desse ano e será difícil recuperar. Pode existir uma diferença de mais de 20% de retorno entre um investidor que vendeu tudo e foi para a Renda Fixa (deixando de seguir sua alocação alvo) e um investidor que seguiu com disciplina sua alocação.

Viés da ação

Existe um padrão comportamental chamado viés da ação, que é a vontade de agir diante de flutuações significativas, é perigoso para a carteira, assim como a reação a cada tendência da moda pode ser para a dieta. Manter uma abordagem disciplinada e de longo prazo é crucial para o sucesso do rebalanceamento.

Alguns ativos podem parecer mais atrativos que outros, e é tentador ajustar sua carteira de acordo com essas preferências. Com o tempo, você percebe que a alocação original está desequilibrada, e seus resultados financeiros estão sendo prejudicados – aqui, a disciplina desempenha um papel vital.

Gerenciamento de riscos e conclusão

Portanto, um serviço de consultoria e acompanhamento profissional além de gerar mais alfa anual através do rebalanceamento ainda protege o investidor de tomar atitudes drásticas, como mudar o perfil da carteira subitamente em um momento de pânico ou de seguir o investimento da moda, desenquadrando completamente a estratégia inicial desenhada.

Por mais desprezada que ela seja, a regra de “não perder dinheiro” continua sendo tão crucial quanto “multiplicar dinheiro”, ainda mais em um mundo de hoje com tanta poluição em forma de informação.